Introduzione

Veniamo quasi quotidianamente bombardati da messaggi commerciali relativi alla sottoscrizione di fondi pensione complementari spesso con riferimenti agli importanti vantaggi fiscali connessi. Ma ne abbiamo davvero bisogno? Probabilmente sì, ma per scoprirlo e soprattutto capire di cosa e di quanto ne abbiamo bisogno è necessario avere alcune conoscenza di base e partire come sempre dai propri obiettivi. In quest’articolo lo Studio Semplice Investire prova a fare un po’ di chiarezza e ad aiutare a prendere decisioni più consapevoli. Nell’articolo sono presenti tanti spunti e link utili!

Buona lettura!

Pensione pubblica di primo pilastro

La pensione di primo pilastro è quella determinata dai contributi obbligatori che versiamo come lavoratori dipendenti o autonomi. Per chi ha iniziato a lavorare dopo il 1 gennaio 1996, la pensione pubblica sarà calcolata interamente con il metodo contributivo, ovvero il suo valore dipende solo ed esclusivamente dal montante contributivo versato.

Dal sito INPS al seguente link https://serviziweb2.inps.it/AS0207/WALAMIAPENSIONEWEB/api/#/situazione-attuale possibile visionare il proprio montante contributivo, le settimane utile al conteggio della contribuzione per il raggiungimento della pensione nonché effettuare una simulazione che darà come risultato le possibili date di pensionamento anticipato o di vecchiaia con il relativo importo lordo in termini nominali (la famosa busta arancione).

Attenzione però! L’importo non considera l’inflazione e quindi richiede di essere rielaborato per capire quanto lontano sia dai nostri obiettivi. L’impatto dell’inflazione infatti, soprattutto se la data di pensionamento è lontana molti anni, può essere davvero significativo!

Pensione complementare o di secondo pilastro

Veniamo ora alla pensione complementare o di secondo pilastro. Questa altro non rappresenta che una possibile integrazione che potremmo ottenere al raggiungimento dei requisiti di pensionamento.

Ci sono diversi strumenti disponibili, ma ci soffermeremo su quelli a nostro avviso più utili: i fondi negoziali ed i fondi aperti

I fondi pensione negoziali sono enti senza scopo di lucro che nascono dalla contrattazione collettiva e sono pertanto accessibili da determinate categorie di lavoratori. La possibilità di ingresso in tali fondi è quindi legata alla sottoscrizione di un contratto, generalmente di lavoro dipendente (ci sono alcune eccezioni per gli autonomi) a cui è legato un fondo. Alcuni esempi sono il fondo Cometa per il settore metalmeccanico, il fondo Fonchim per il settore chimico. In genere questi fondi hanno dei costi ridotti e questo li rende particolarmente vantaggiosi.

I fondi aperti invece sono dei patrimoni autonomi e separati e possono essere sottoscritti da chiunque ne faccia richiesta. Sono di fatto simili ai fondi comuni di investimento ma rispondono a regole diverse che regolano le modalità di contribuzione ed erogazione. Un punto di attenzione invece sono i costi di gestione che possono essere valutati grazie ad un indicatore l’ISC (Indicatore sintetico di costo). Sul sito della COVIP al seguente link COVIP | Interactive ISC è possibile verificare e comparare l’ISC di vari fondi. E’ importante restare al di sotto dell’1% per evitare, specialmente per importi rilevanti che i vantaggi legati magari alla deducibilità di importi periodicamente versati vengano praticamente “mangiati dai costi”.

Occhio ai costi!

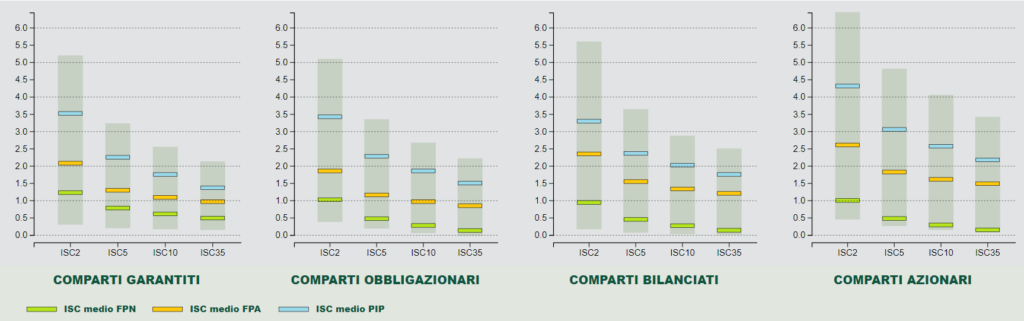

Dal grafico in basso (fonte sito COVIP, autorità di vigilanza sui fondi pensione) si nota come i Fondi pensione negoziali (FPN) presentano i costi (ISC – Indicatore sintetico di costo) più bassi in assoluto, i fondi pensione aperti (FPA) iniziano ad avere dei costi sicuramente meno vantaggiosi, mentre i PIP (i piano di investimento previdenziale) risultano in assoluto tra i più costosi, motivo per cui non li abbiamo trattati in questo articolo. Il valore indicato nella tabella relativo ai costi (ISC2, ISC5, ISC10 ed ISC35) fa riferimento agli anni di permanenza. Si noti come all’aumentare della permanenza i costi scendono perché magari eventuali costi di sottoscrizione o ingresso si diluiscono nel tempo.

Fonte: COVIP | Interactive ISC

Facciamo un esempio per rendere meglio l’idea dell’impatto dei costi: se ho un fondo complementare con 100.000 €, versamento annuale di € 5.000 euro, costi di gestione al 2% e aliquota marginale del 43%. Pagherò € 2.000 annui di costi ed avrò un vantaggio fiscale di € 2.150 legato alla deducibilità. Il vantaggio praticamente evapora a fronte di costi piuttosto elevati, ma purtroppo molto comuni!

Vantaggi fiscali della previdenza complementare

Si parla spesso dei vantaggi fiscali ma quali sono? E sono un regalo o un incentivo?

Si tratta più propriamente di un incentivo o meglio un rinvio con sconto dell’imposizione fiscale in quanto le somme non tassate oggi (per capirci quelle deducibili) verranno tassate alla loro percezione anche se con aliquote inferiori (dal 15% al 9%) a quelle su cui avremmo pagato le tasse oggi. Il risparmio dipende molto quindi dal reddito attuale, più è alto più sarà alto il risparmio fiscale. Per redditi superiori a € 50.000 (aliquota marginale del 43%) il vantaggio sarà massimizzato.

Per alcune tipologie di riscatti ed anticipazione si applica il 23% che resta comunque generalmente inferiore all’aliquota Irpef o a quella di tassazione del TFR (che segue regole diverse).

In particolare sono deducibili fino a € 5.164, 57 i contributi versati a qualunque forma pensionistica complementare.

L’extra deducibilità è generalmente poco nota, ma consente di arrivare a € 7.746 nel caso di prima occupazione successiva al 1 gennaio 2007 e nel caso non si abbia usufruito a pieno nel primo quinquennio della deducibilità prevista.

Si ottiene inoltre una minore tassazione dei guadagni dei fondi pensione rispetto alla tassazione generica dei redditi finanziari 26%. Si applica infatti annualmente al risultato di gestione del fondo il 20%. Resta ferma comunque la tassazione di vantaggio per i titoli pubblici al 12,5%.

Se ne ho bisogno prima come faccio?

Il legislatore ha previsto alcune casistiche di anticipazione in cui è possibile un prelievo parziale. Riportiamo le principali:

- Senza nessuna ragione specifica nell’ordine del 30% dopo 8 anni adesione,

- Fino al 75% per acquisto o ristrutturazione della prima casa per se o per i familiari dopo 8 anni adesione,

- Fino al 75% per motivi di salute senza requisiti di permanenza minima.

Sono inoltre previste numerose casistiche relative ai riscatti totali o parziali che si applicano in caso di cessazione attività, premorienza, invalidità totale o perdita dei requisiti (ad esempio cambio lavoro e contratto collettivo nel caso di fondi negoziali). Per approfondimenti si rimanda al D. Lgs. n. 252/2005 che è la fonte normativa primaria per questa materia.

Le risorse che allochiamo alla previdenza complementare sono quindi soggette sicuramente a dei vincoli di indisponibilità in linea con la ratio che ne determina anche i relativi vantaggi fiscali, ma al verificarsi di alcuni eventi rilevanti o esigenze primarie (salute, prima casa) possono divenire accessibili.

Come faccio a sapere quanto è opportuno versare nei fondi complementari?

Entriamo nel merito di una corretta pianificazione previdenziale. Procediamo per step. Il primo step riguarda noi. Dobbiamo decidere quale importo desidereremmo in termini netti ed odierni. Se andassimo in pensione oggi quanto ci andrebbe bene?

Ipotizziamo € 2.000. A quanto corrispondono € 2.000 netti oggi tra 20 anni (ipotesi pensione nel 2044)? Per farlo occorre usare una formula semplice: 2.000 * (1+2%)^20 , quindi 2000 moltiplicati per 1,02 (inflazione al 2% come ipotesi) elevato alla ventesima. E’ un’operazione semplice fattibile anche con la calcolatrice dello smartphone in modalità scientifica. Presto fatto, i nostri € 2.000 euro netti di oggi dovrebbero corrispondere a € 2.971 nel 2044 a cui equivale un valore lordo di circa € 4.800 secondo la fiscalità odierna. Bene, se quest’ultimo valore è in linea con quanto riportato nella simulazione INPS allora potremmo anche non avere bisogno di previdenza complementare (piuttosto improbabile), altrimenti dovremmo agire per raggiungere il nostro obiettivo. Come emerge dalla formula, l’impatto dell’inflazione è piuttosto rilevante e non può essere ignorato!

Se abbiamo un gap allora si può fare affidamento alla previdenza complementare per colmarlo determinando così l’importo che ci serve. Alcuni simulatori a tal fine sono disponibili: di seguito il link a quello del Sole24ore: Calcolo pensione online | Il Sole 24Ore.

Conclusioni

Abbiamo visto che anche nell’analisi previdenziale, come sempre accade per le decisioni da prendere in ambito finanziario, i nostri obiettivi devono servirci da guida per fare scelte nel nostro interesse e non nell’interesse di magari chi offre consulenza per collocare invece poi fondi pensione con costi molto elevati.

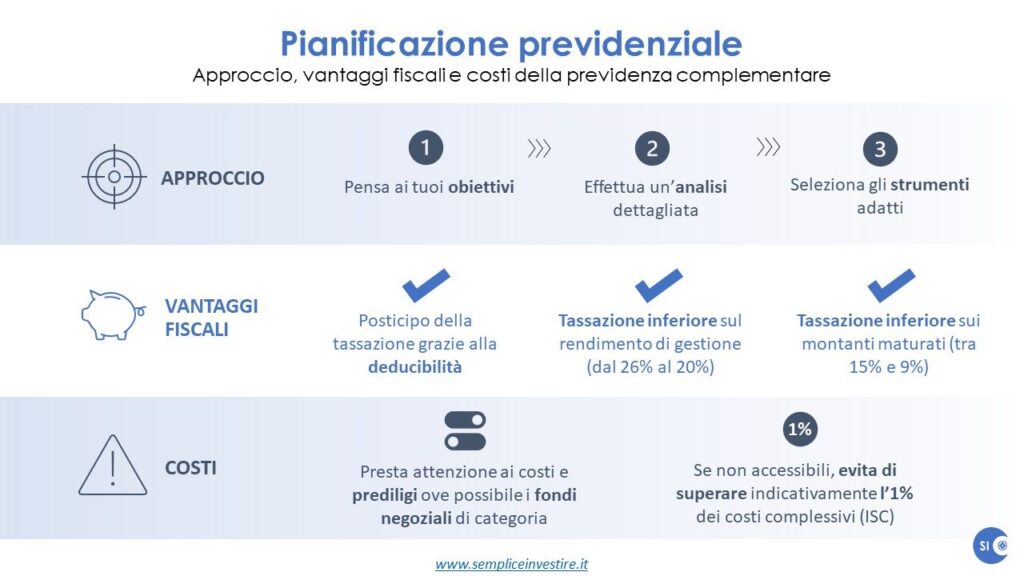

Il vantaggio fiscale non dovrebbe essere usato come metro per le proprie decisioni, ma semplicemente sfruttato quando è in linea con la nostra strategia ed il nostro piano. Non dimentichiamoci infatti che esistono delle limitazioni all’utilizzo delle risorse che destiniamo ai fondi di previdenza complementare, quindi seguiamo sempre gli step corretti che sono 1) obiettivi, 2) analisi dettagliata e 3) scelta strumenti con ottimizzazione dei vantaggi possibili (in questo caso fiscali).

Se desideri ulteriori informazioni o ricevere una consulenza personalizzata non esitare a contattare lo Studio Semplice Investire attraverso mail o numero di telefono reperibili nella sezione contatti del sito www.sempliceinvestire.it.

Nel prossimo articolo parleremo dell’analisi dei rischi, un altro tassello fondamentale di una corretta pianificazione finanziaria.

Segui la pagina dello Studio Semplice Investire su Linkedin per non perderti i prossimi articoli!